財産を貰ったとき (3/8)

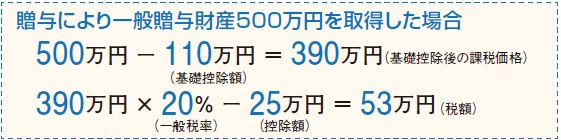

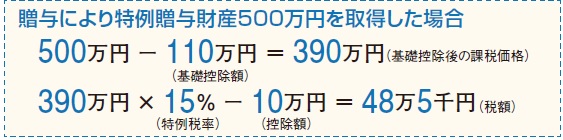

1.贈与により一般贈与財産又は特例贈与財産のいずれかのみを取得した場合

[基礎控除後の課税価格]×税率-控除額=税額

計算例

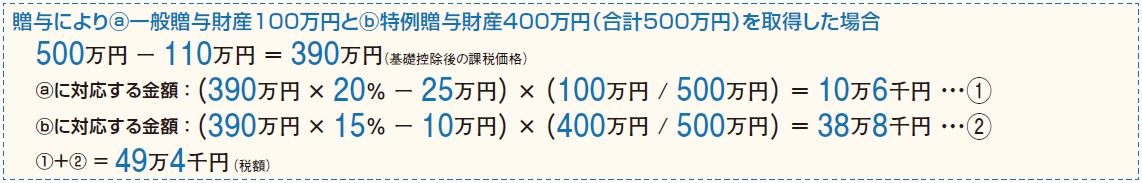

2.贈与により一般贈与財産と特例贈与財産の両方を取得した場合

次の①及び②の合計額(①+②=税額)

一般贈与財産に対応する金額:a×(A/C)…①

特例贈与財産に対応する金額:b×(B/C)…②

A:一般贈与財産の価額

B:特例贈与財産の価額

C:合計贈与価額(A+B)

(※A、B及びCは、課税価格の基礎に算入される価額)

a:合計贈与価額Cについて一般税率を適用して計算した金額

b:合計贈与価額Cについて特例税率を適用して計算した金額

計算例

手続き

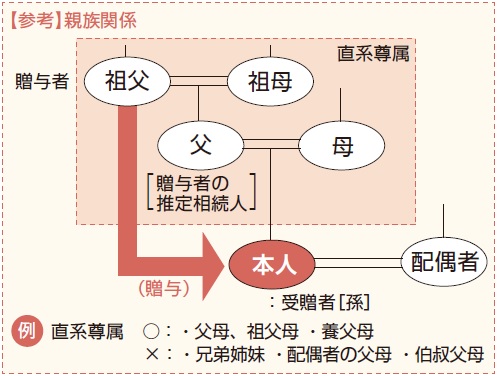

「特例税率」の適用を受ける場合で、次の①又は②のいずれかに該当するときは、

贈与税の申告書とともに、贈与により財産を取得した人の戸籍の謄本又は

抄本その他の書類でその人の氏名、生年月日及びその人が贈与者の直系卑属に

該当することを証する書類を提出する必要があります。

ただし、過去の年分において同じ贈与者からの贈与について「特例税率」の適用を

受けるために当該書類を提出している場合には、

当該書類を重ねて提出する必要はありません。

①「特例贈与財産」のみの贈与を受けた場合で、

その財産の価額から基礎控除額(110万円)を差し引いた後の

課税価格が300万円を超えるとき

②「一般贈与財産」と「特例贈与財産」の両方の贈与を受けた場合で、

その両方の財産の価格の合計額から基礎控除額(110万円)を差し引いた後の

課税価格(※)が300万円を超えるとき

※「一般贈与財産」について配偶者控除の特例の適用を受ける場合には、

基礎控除額(110万円)と配偶者控除額を差し引いた後の税価格となります。

配偶者からの贈与の特例

婚姻期間20年以上の夫婦の間で居住用不動産等の贈与があった場合には、

一定の要件に当てはまれば、贈与税の申告をすることにより基礎控除額110万円のほかに

最高2,000万円までの配偶者控除が受けられます。

→「⑤家族と税」参照

お問い合わせフォーム