マイホームを持ったときⅠ (2/7)

控除額の算出方法

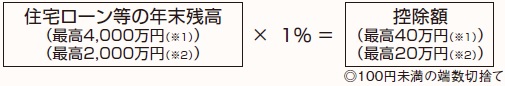

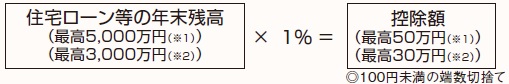

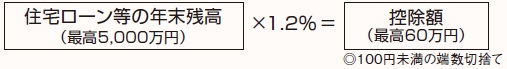

平成27年中に居住の用に供した場合

①住宅借入金等特別控除を受ける場合

・控除期間は10年間です。

②認定住宅の新築等に係る住宅借入金等特別控除の特例を受ける場合

・控除期間は10年間です。

③住宅の再取得等に係る住宅借入金等特別控除の控除額の特例を受ける場合

・控除期間は10年間です。

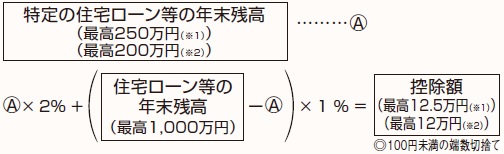

④バリアフリー改修工事に係る特定増改築等住宅借入等特別控除又は

⑤省エネ改修工事に係る特定増改築等住宅借入等特別控除を受ける場合

・控除期間は5年間です。

④の控除を受ける場合の?は、バリアフリー改修工事の工事費用(★)と

特定の省エネ改修工事の工事費用(★)の合計額に係る住宅ローン等の年末残高です。

⑤の控除を受ける場合の?は、特定の省エネ改修工事の工事費用(★)の額に係る

住宅ローン等の年末残高です。

★工事費用に関して補助金等の交付を受ける場合には、その金額を差し引きます。

※1「特定取得」に該当する場合の限度額です。

「特定取得」とは住宅の取得等の対価の額または費用の額に含まれる消費税額等が

8%の税率により課されるべき消費税額等である場合における

その住宅の取得等をいいます。

※2「特定取得」に該当しない場合の限度額です。

注1:住宅ローン等とは、家屋の新築等に係るローン等及びそれらとともにする

敷地等の購入に係るローン等で一定のものをいいます。

注2:敷地等の購入に係る住宅ローン等の年末残高があっても、

家屋の新築等に係る住宅ローン等の年末残高がない場合には、

(特定増改築等)住宅借入金等特別控除の対象とはなりません。

注3:住宅ローン等の年末残高は、

その新築等の対価の額または費用の額が限度になります。

注4:東日本大震災によって居住用に供することができなくなったマイホームに係る

住宅借入金等特別控除と一定期間内にマイホームの再取得等をした場合の

住宅借入金等特別控除は、重複して適用することができます

(「重複適用の特例」)。

この場合の控除額は、それぞれの控除額の合計額となります。

控除を受けるための手続き

この控除を受けるためには確定申告をする必要があります。

ただし、給与所得者は控除を受ける最初の年に確定申告すると、

翌年以降は年末調整で控除が受けられる仕組みとなっています。

お問い合わせフォーム