給与所得者と税 (4/4)

給与所得の金額の計算

給与の収入金額から給与所得控除額を差し引いて給与所得の金額を算出します

(下図参照)。

甲野太郎さんの給与所得控除額

500万円×20%+54万円=154万円

給与所得の金額

給与の収入金額500万円-給与所得控除額154万円=給与所得の金額346万円※

※給与所得者の特定支出控除の特例の適用を受ける場合には、その適用を受ける金額を差し引いた後の金額となります。

給与所得控除額

※1:実際に収入金額が660万円未満である場合には、「年末調整等のための給与所得控除後の給与等の金額の表」で給与所得の金額を求めますので、上記の計算とは若干異なる場合があります。

課税所得金額の計算

給与所得の金額から所得控除額を差し引いて課税所得金額を算出します。

所得控除には扶養控除など14種類あります。

甲野太郎さんの所得控除の合計額

社会保険料控除60万円+生命保険料控除10万円+配偶者控除38万円+扶養控除76万円+基礎控除38万円=222万円

課税所得金額

給与所得の金額346万円-所得控除の合計額222万円=課税所得金額124万円

◎1,000円未満端数切捨て

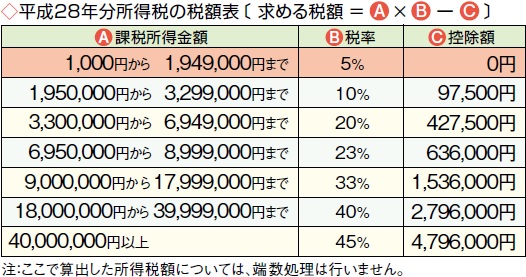

所得税額の計算

課税所得金額に所得税の税率を適用し、所得税額を算出します。

所得税額は、「平成28年分所得税の税額表」で求めます(下図参照)。

甲野太郎さんの所得税額

課税所得金額124万円×税率5%=所得税額6万2,000円

所得税及び復興特別所得税の額の計算

所得税額から所得税額から差し引かれる金額

((特定増改築等)住宅借入金等特別控除額など)を差し引いた後の金額(基準所得税額)と、

基準所得税額に2.1%を掛けて計算した復興特別所得税額を合計し、

所得税及び復興特別所得税の額を求めます(下図参照)。

※:基準所得税額に、102.1%を掛ける方法でも所得税及び復興特別所得税の額を求めることができます。

お問い合わせフォーム