退職金と税 (2/2)

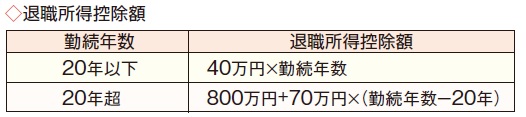

退職所得控除額

※1:勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

※2:上記の算式によって計算した金額が80万円未満の場合は、

退職所得控除額は80万円になります。

※3:障害者となったことに直接基因して退職した場合は、

上記により計算した金額に、100万円を加算した金額が退職所得控除額です。

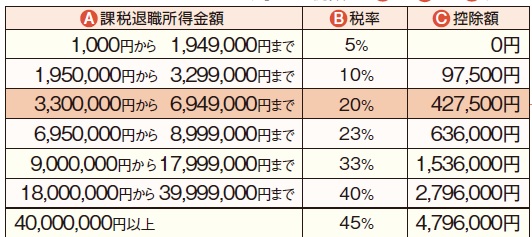

平成28年分所得税の税額表〔求める税額=A×B-C〕

所得税及び復興特別所得税の額の計算

税額表で求めた所得税額(基準所得税額)と、基準所得税額に2.1%を掛けて計算した

復興特別所得税額を合計し、所得税及び復興特別所得税の額を求めます。

※:基準所得税額に、102.1%を掛ける方法でも所得税及び復興特別所得税の額を

求めることができます。

源泉徴収と確定申告

退職金の支払を受けるときまでに、

「退職所得の受給に関する申告書」を退職金の支払者に提出している方は、

源泉徴収だけで所得税及び復興特別所得税の課税関係が終了(分離課税)しますので、

原則として確定申告をする必要はありません。

「退職所得の受給に関する申告書」を提出していない方は、

退職金の収入金額から一律20.42%の所得税及び復興特別所得税が

源泉徴収されますので、確定申告で精算することになります。

死亡により相続人などが受け取る退職金

被相続人の死亡によって、死亡後3年以内に支払が確定した退職金が、

相続人などに支払われた場合には、その退職金は相続税の課税対象となり、

所得税及び復興特別所得税の課税対象にはなりません。

相続人が取得した退職金のうち相続税の課税の対象となる金額は、

〔500万円×法定相続人の数〕を超えた部分です。

(「⑱財産を相続したとき」参照)

お問い合わせフォーム