株式の税金③

配当控除とはどのようなものでしょうか。

配当控除とは、総合課税を選択して配当金を申告したときに、

次の金額を所得税から控除できる税額控除です。

申告した配当所得金額×10%(課税総所得金額1,000万円超の部分は5 %)=控除額

ただし、分離課税を選択したときや、申告不要を選択したとき、

また、外国の株式の配当等の場合は配当控除の適用はありません。

ひとくちメモ

株式の譲渡のときと同様に、少額の配当金を申告することにより、

源泉された税金が還付されるなど有利になる場合がありますが、

配偶者控除や扶養控除の適用、翌年度の国民健康保険料等の額などに

影響を及ぼす可能性がありますので、ご留意ください。

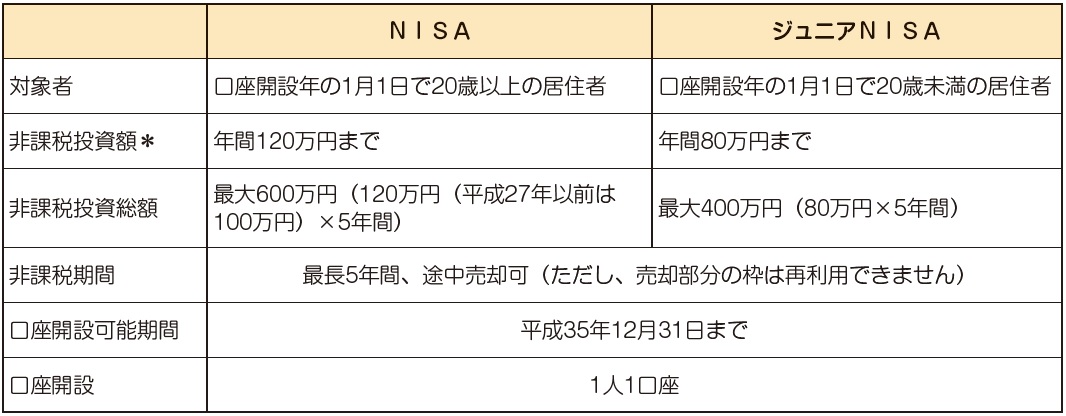

NISAとジュニアNISAの制度の概略を教えてください。

NISAとは少額投資非課税制度のことで、

株式や投資信託などの譲渡益や配当金等が一定額非課税となります。

また、平成28年4 月1日から未成年者を対象とした

ジュニアNISAが設けられました。概要は次のとおりです。

※未使用枠を翌年以後に繰り越すことはできません。

※配当金は、金融商品取引業者等を経由しての受け取り

(株式数比例配分方式)のみ非課税の対象になります。

ジュニアNISAは贈与税に注意が必要です。

親・祖父母が80万円までの資金を、子や孫の口座に拠出した場合、

贈与税の基礎控除額110万円に達しませんので、贈与税はかかりません。

ただし、他の贈与と合わせて110万円を超えると贈与税がかかることになります。

ひとくちメモ

NISA口座での運用益は非課税なので、確定申告は不要ですが、譲渡損が発生しても、

他の株式の配当や譲渡益との損益通算や繰越控除をすることはできません。

お問い合わせフォーム